建筑材料制造商东岳机械IPO,实控人有个好亲家

文/乐居财经 孙肃博

去年1月,62岁的孙春义卸任东岳机械股份有限公司(以下称“东岳机械”)董事长,他的儿子孙京伟接过了父亲的接力棒。

成立于2004年的东岳机械,如今已经驻足新三板6年。近日,其向A股发起了冲击,于北交所递交招股书,拟募资1.6亿元用于“蒸压加气混凝土装备制造建设项目”。

此次递表前,东岳机械其实还过一次定增,不过最终没有成功。

细究东岳机械近几年来的融资情况可以发现,这家家族色彩浓厚的鲁企,似乎在登陆新三板后就再难获得资本的青睐。

此外,东岳机械还面临着产品质量诉讼的风险。截至此次递表前,公司因买卖合同***作为被告的未结涉诉金额超400万元。

一、父子接棒,实控人家族掌权超六成

2004年7月,孙春义与孙春智、张元习合计出资50万元成立了东岳机械的前身“沂南县东岳机械有限公司”,后更名为“山东东岳建材机械有限公司”(以下称“东岳有限”)。

值得注意的是,东岳机械其中一位创始人孙春智竟没有出现在此次的招股书中。

根据东岳机械2016年于全国股转系统递交的公开转让说明书,截至2016年7月,其仍直接持有公司250万股,持股比例为1.2%。

从名字上来看,孙春智与孙春义的关系给人留下无限的想象空间。二人是兄弟关系吗?对此,东岳机械并未给予说明。但根据东岳机械的转股书,孙春义有一位兄弟的名字为“孙春富”。

乐居财经《预审IPO》查阅东岳机械的转股书发现,2009年2月时,孙春智曾将所持全部95万出资额转让给了孙春义。直到公司要在新三板挂牌之前的2015年7月,孙春智才重新持有东岳机械股份。彼时,其以货币出资100万元向东岳有限增资。增资完成后,持有公司0.61%股份。

此次递表前,孙春智是否还在东岳机械的股东序列中,无从得知。从东岳机械的招股书中不难发现,其股东人数众多。在披露股权结构时,持股19.24%的股东们被统称为了“其他股东”。

递表前,东岳机械的前十名股东中有五名是孙春义的家族成员。

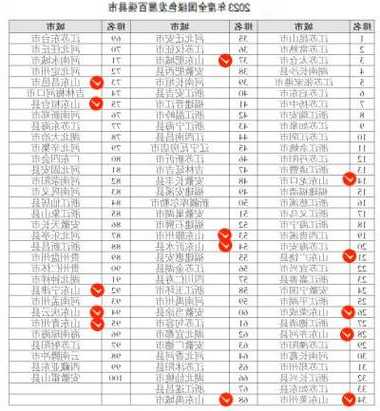

其中,孙春义持股23.79%,孙春义的儿子孙京伟持股19.64%,孙春义的妻子刘春霞持股13.45%,孙春义的女儿孙京慧持股7%,孙京慧的公公高则富持股4.74%。

据披露,孙春义及其妻子刘春霞、儿子孙京伟、女儿孙京慧为公司的控股股东及实际控制人,一家四口合计持有公司134,254,000股,占公司股本总额的63.88%。

去年1月,东岳机械宣布孙春义因个人原因辞任董事长之职。几天后,公司继续公告称,孙春义之子孙京伟将担任公司新的董事长。

在这份人事公告中,孙京伟的学历为“大专”。在东岳机械2016年递交的转股书中,孙京伟也是“大专”学历。但在此次递交的招股书中,他已拥有了“研究生学历”。

另外,截止递表前,公司创始人之一的张元习,直接持有公司342万股,持股比例为1.63%。目前担任东岳机械的董事兼副总经理。

二、递表前向国资定增失败,7年来仅获亲家一人增资

2016年2月,东岳有限整体变更为了股份公司,公司名称变更为“东岳机械股份有限公司”。

三个月后,公司获得了刘学祥、孙春如等140名自然人、原股东黄英明、孙春智及临沂市产业引导基金投资有限公司、沂南县产业引导基金投资有限公司的增资。增资完成后,公司注册资本由16,350万元增加至20,390万元,估值达3.06亿元。

2016年8月15日,东岳机械股票正式在全国股转系统挂牌并公开转让,证券简称“东岳机械”,股票代码“838849”。

然而,自从在新三板挂牌后,东岳机械似乎被资本遗忘了。

据乐居财经《预审IPO》查阅发现,自东岳机械登陆新三板至今,仅进行了一次增资。2018年2月,东岳机械定向发行股票,孙春义的亲家(孙京慧的公公)——高则富以1000万元的价格认购其625万股。

此次定增的1000万元募资款,东岳机械选择全部用来增加子公司临沂东岳压力容器设备制造有限公司的注册资本。

据了解,该子公司主要为东岳机械蒸压加气混凝土生产线所需的蒸压釜进行配套生产,在满足内部配套的基础上,亦实现了少量对外销售。

2016年至今,7年的时间里,除了高则富向东岳机械增资外,再无任何投资人向东岳机械增资。

值得注意的是,今年7月,东岳机械再次发布了股票定向发行说明书,拟定向发行不超2000万股,拟募资不超3320万元。次月8日,其对说明书进行了修订,确认认购对象为山东财金科技投资发展中心(有限合伙)(以下称“山东财金科投”),募集资金为4000万元。

不过遗憾的是,2023年8月24日,东岳机械发布公告表示,综合考虑目前资本市场环境的变化,结合公司实际情况、战略规划等诸多因素,公司决定终止此次定向发行股票方案。

据乐居财经《预审IPO》了解,山东财金科投成立于今年6月26日,执行事务合伙人为“山东省财金资本管理有限公司”,实际控制人为“山东省财政厅”。

三、通过第一大供应商转贷补充营运资金

家族色彩浓厚的背景下,东岳机械曾出现了转贷等财务内控不规范情况。

据乐居财经《预审IPO》了解,在IPO审核过程中,“转贷”问题一直是发审机构和监管机构关注的重点。“转贷”即发行人为满足贷款银行受托支付的相关要求,在无真实业务支持情况下,通过供应商等取得银行贷款或为客户提供银行贷款资金走账通道的行为。

2021年及2022年,东岳机械与子公司压力容器、供应商泰安市图成经贸有限公司(以下称“图成经贸”)存在银行贷款受托支付后转回的情况,期间购金额小于受托支付金额。

其中2021年,东岳机械通过供应商图成经贸获得6200万元贷款,而此期间双方发生的购金额(含税)为5968.94万元。

2022年,东岳机械通过供应商图成经贸获得5700万元贷款,而此期间双方发生的购金额(含税)仅为2,121.48万元。

东岳机械解释称,在上述贷款***过程中,周转方不存在向公司收取费用或输送利益的情形。周转后的银行贷款,公司均用于补充营运资金等生产经营活动,且已于2023年8月底前全部清偿完毕。

对于转贷行为的原因,东岳机械表示,主要是为了解决银行受托支付与大量小额支付的需求错配、避免多次贷款审批的等待时间,提高***效率。通过子公司和供应商转贷的过程中,公司实际未增加原材料的购以及相应的债务。公司通过转贷取得的借款均用于补充营运资金等生产经营活动。

招股书显示,2020年-2022年及2023年一季度,图成经贸均为东岳机械的前五大供应商之一,东岳机械于各年度分别向其购的金额为4,082.49万元、5,282.24万元、1,877.41万元、190.37万元。其中2020年及2021年,图成经贸均为东岳机械的第一大供应商。

四、为客户承担风险,超1亿元应收账款逾期

据了解,2004年东岳机械刚成立时,经营范围仅是砖机制造、销售,后经三次变更经营范围后,其目前主要从事蒸压加气混凝土装备、免烧砖生产设备及配套设备的研发、设计、生产和销售。

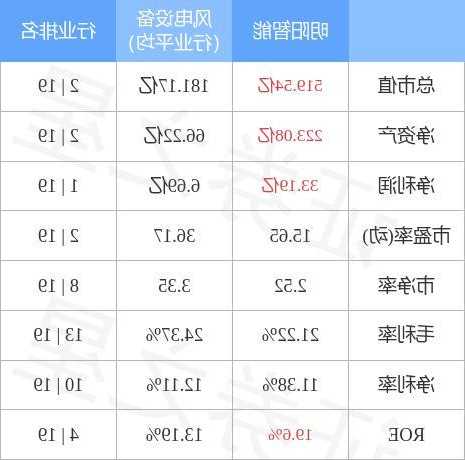

2020年-2022年及2023年一季度,东岳机械的营业收入分别为3.78亿元、4.32亿元、5.35亿元和1.19亿元;扣非归母净利分别为1877.82万元、-1370.58万元、3383.45万元及1186.39万元。

可以看出,2022年度和2021年度,东岳机械的营业收入同比增幅为24.09%和14.15%,公司销售规模增长较快。

不过,随着公司资产、业务、机构和经营规模的进一步扩大,东岳机械的研发、购、生产、销售、资产管理等环节配置和内控管理的复杂度也将不断上升,对公司的战略规划、营运管理、财务管理、内部控制及管理人员等方面也将有着更高的要求。

乐居财经《预审IPO》穿透招股书发现,东岳机械的部分客户主要通过融资租赁方式购买其生产线。融资租赁公司以融资租赁方式购买设备后租给客户使用,客户分期支付租金。当客户发生未能按期支付租金等违约事项时,东岳机械负有代垫融资租赁款、设备回购等担保责任。

截至2023年7月末,融资租赁结算模式下,东岳机械承担担保义务且尚未到期的本金余额为229.69万元。

未来,若更多客户选择融资租赁模式,而东岳机械未能取有效的应对措施,东岳机械将面临因客户违约而造成的垫款、回购、坏账等风险,这可能对东岳机械财务状况造成一定程度的不利影响。

此外,东岳机械的应收账款也面临着坏账风险。报告期各期末,东岳机械应收账款账面价值分别为7,252.91万元、9,187.59万元、7,881.67万元和9,139.15万元,占当期总资产的比例分别为8.80%、8.60%、9.26%和11.12%,整体呈上升趋势。

报告期各期末,东岳机械账龄两年以上的应收账款账面余额分别为4,631.28万元、4,557.57万元、6,584.74万元和7,186.54万元,占应收账款账面余额的比例分别为40.87%、33.80%、49.69%和48.80%,应收账款账龄较长。

招股书显示,东岳机械的信用期一般为12个月,逾期应收账款主要为12个月以上账龄的应收款项,逾期应收账款账面余额分别为6,861.27万元、8,235.31万元、10,770.15万元和10,829.12万元,占期末应收账款账面余额的比例分别为60.55%、61.08%、81.28%和73.54%,逾期应收账款占比较高。

据了解,东岳机械所处的行业为“建筑材料生产专用机械制造业”,下***业是环保建筑材料、装配式建筑墙体材料生产企业,该产业链终端应用领域包括房屋建筑、铁路和公路路沿、桥梁、码头、人行道路、广场、园林、水土保持等市政工程建设,且以房屋建筑为主。

目前受多重危机交汇的影响,全球及国内经济增长乏力,固定资产投资增速减缓,房地产市场需求下滑,东岳机械还存在着市场需求下滑的风险。

若未来行业出现周期性波动,东岳机械的应收账款余额进一步增加,将加大公司的坏账损失风险、降低公司资产运营效率,进而对公司的财务状况及经营成果产生不利影响。

五、售后维护三年花费千万,未结涉诉金额超400万元

乐居财经《预审IPO》穿透招股书发现,报告期内,东岳机械的销售费用率明显高于其同行可比公司均值。

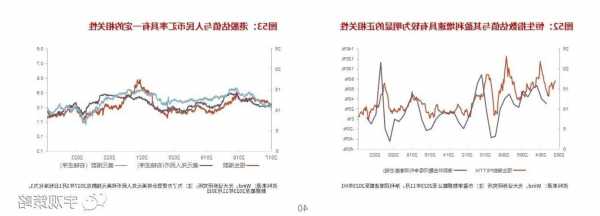

2020年-2022年及2023年一季度,东岳机械的销售费用率分别为7.88%、5.99%、4.36%、5.23%;而同期其同行可比公司销售费用率的均值分别为3.85%、3.27%、3.09%、3.30%。

各期,东岳机械的销售费用分别为29.01万元、2583.79万元、2334.88万元及622.74万元,其中除了职工薪酬占比较高外,“售后维护费”的占比紧随其后。

2020年-2022年及2023年一季度,东岳机械的售后维护费分别为353.6万元、4.94万元、505.4万元、94.5万元。可以发现,该数据呈逐年增涨的态势。

据悉,东岳机械的售后服务费系由销售蒸压加气混凝土装备产生。通常,东岳机械会与客户在销售合同中约定“质保期内免费质保”,根据合同约定和历史经验,东岳机械按照蒸压加气混凝土装备当期销售收入的1%计提。

值得注意的是,目前,东岳机械存在产品质量诉讼的风险。截至递表前,东岳机械因买卖合同***作为被告的未结涉诉金额为428.84万元,占最近一期末净资产的比例为1.27%。

附:东岳机械上市发行中介机构清单

保荐人:开源证券股份有限公司

承销商:开源证券股份有限公司

律师事务所:北京市康达律师事务所

会计师事务所:中审亚太会计师事务所(特殊普通合伙)

作者:xinfeng335本文地址:https://www.dxb110.net/post/2361.html发布于 2023-11-02

文章转载或复制请以超链接形式并注明出处