沪指顽强五连阳,周期股奋起护盘,银行终迎回暖,医疗回血之路暂歇,机构定调:反弹没有结束!

又是震荡的一天,三大股指收盘涨跌不一,日内振幅均处本轮反弹区间低位,但沪指顽强收出日线“5连阳”。两市超3500只个股下跌,赚钱效应有所下降。

盘面上,热门题材集体下挫,减肥药、短剧等明显回调,华为领衔的消费电子、汽车等题材,以及芯片、医疗同步走低,生肖炒作步入退潮期,“龙飞凤舞”降温。

上涨方面,银行、能源等传统周期股奋起支撑,煤炭全天领涨,银行明显回暖,银行ETF(512800)场内价格收涨0.56%,终结日线四连阴。券商午后局部异动,华创云信、国联证券、方正证券等行情领头羊明显拉升。

热门消息方面,今日***副李超在2023金融街论坛上表示,“***高度重视数字化转型,以数字化智能化推动资本市场高质量发展,进一步提升金融机构数字化水平,提升数字化监管能力,发挥标准的引领和规范作用。” 政策、市场、技术共振,金融科技板块有望迎来重展机遇,板块代表ETF——金融科技ETF(159851)或可关注。

行情再度步入纠结的十字路口,但多数机构认为本轮反弹没有结束,调整后大概率会再次向上。

海通证券表示,本轮反弹行情的背景是A股前期调整已相当充分,其估值、资产比价指标等均处于历史低位。宏观微观基本面回暖是市场上涨的核心逻辑,利好政策持续落地将继续催化岁末年初行情展开。

在具体板块选择上,证券认为,受益于政策利好和经济修复的相关板块是11月主要配置方向。

ETF全知道热点收评

下面重点聊聊银行和医疗两个板块主题的交易和基本面情况。

一、国有大行领涨,银行ETF(512800)回暖收红,资金积极进场,岁末年初银行迎来强势时间?

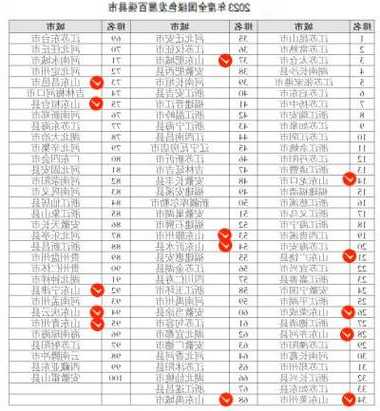

今日银行板块低开高走,震荡回暖,中证银行指数收涨0.47%,表现优于大盘。国有大行走势领先,建设银行、中国银行、工商银行、邮储银行均涨逾1%,民生银行、交通银行、农业银行等跟涨。银行ETF(512800)场内价格收涨0.56%,成交额1.62亿元,终结日线4连阴。

行情回暖的同时,主力资金迅速加仓,银行板块(申万一级)今日获主力资金净流入16.93亿元,金额高居31个申万一级行业第3位。

ETF资金面近期也出现明显的回暖迹象,上交所数据显示,银行ETF(512800)近3日获资金连续加仓,累计1.43亿元。

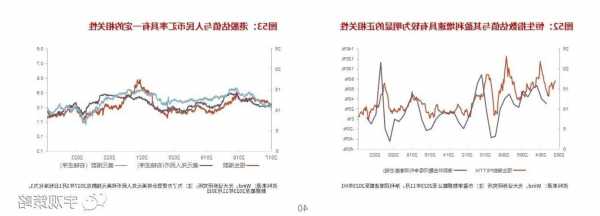

以史为鉴,银行板块的超额收益,大多出现于流动性宽松、经济预期向上的阶段。复盘2016年至今的板块表现,银行股大涨行情多出现于政策底显现、宏观经济预期改善和企业经营景气度回升的时期。

数据来源:Wind,统计周期:2016.1.1-2023.10.31。

宏观经济复苏趋势明朗,7月以来,各部门相继出台一系列稳定市场预期的政策文件,随着经济回暖预期加强,企业经营景气度回温,银行或具有可观的景气修复空间。

机构提示:岁末年初是银行板块容易表现好的时间窗口,因为此时稳增长诉求较强,银行宽信用力度较大,或可提前左侧布局。

从更长周期的角度看,估值筑底的银行板块在利空因素基本落地,风险缓释、基本面持续向好的背景下,其配置价值值得关注。

1、估值方面:利空基本落地,银行估值进一步下行风险小

经过长期调整,银行板块整体估值已下行至历史底部。中证银行指数最新市净率PB为0.52倍,低于近10年超99%的时间区间。42家上市银行已均处于破净状态,并有15家银行PB低于0.5倍。在经历过LPR降息、存量房贷利率调整后,板块潜在利空明显减少,意味着估值下行空间很小,当前板块具备较高的安全边际和性价比。

2、资产质量:预期边际改善

目前市场担忧主要来自房地产、地方城投等相关信用风险暴露进而引发系统性风险。当前房企融资以及地方化债政策积极出台,能够缓解相关担忧;且底线思维下,系统性风险不大。此外,稳增长政策持续积极、经济逐步恢复对资产质量担忧亦有缓解作用。银行当前拨备覆盖率处于高位,拨备反哺利润有空间。预计不良生成或将保持平稳,资产质量有望边际改善。

此外,汇金表示拟未来6个月内继续增持银行股,有望形成“态度明确→行动落实→市场信心提振→市场有望回暖”的正反馈,或推动让银行股估值修复。

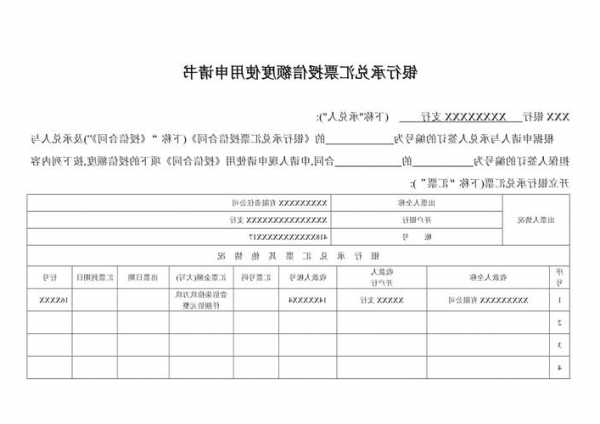

看好银行板块估值修复行情的投资者可以重点关注银行ETF(512800)。资料显示,银行ETF(512800)跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

二、三季报业绩或触底,医疗ETF(512170)缩量跌1.17%,机构:新周期有望开启

大市底部震荡之际,医疗板块回血之路注定不会一帆风顺,昨日逆市上涨后,今日即全线回调。中证医疗指数50只成份股中44股收跌,昨日大涨的CXO、体外诊断概念股调整居前,凯莱英跌4.58%,康龙化成跌3.56%,新产业跌3.74%,CXO巨头药明康德跌近2%。

280亿体量医疗ETF(512170)盘初冲高回落,而后一路下滑,收盘场内价格跌1.17%,全天成交3.8亿元,较昨日大幅缩量。从日线走势来看,近期医疗ETF(512170)呈现上升趋势,尽管今日收阴,但仍在半年线上方。

随着医疗板块情绪的修复,关于板块是否反转的讨论升温。专业人士分析指出,经历两年多的调整,医疗板块或已处于估值、业绩、政策、机构配置的多重底部区间,向上修复空间较大,但当前阶段判断医疗板块是否反转仍为时尚早,有待继续观察。

光大证券最新发布的医药医疗2024年投资策略表示,2023Q3,股票型公募基金重仓医药市值占比14.01%,环比+1.58pct,市场悲观情绪修复,医药持仓环比上升。当前医药行业估值处于过去10年中较低水平(截至9月28日医药生物行业PE估值26.8倍,远低于十年均值36倍),我们认为行业成长性和确定性兼具,仍具备潜在增配空间。

策略上,光大证券认为,医药政策的改革正逐步对行业发展产生深远的影响,投资主线将随着政策和产业趋势的变迁而发生新的转变。创新驱动、国产替代、品牌龙头或是未来的医药医疗投资主线。

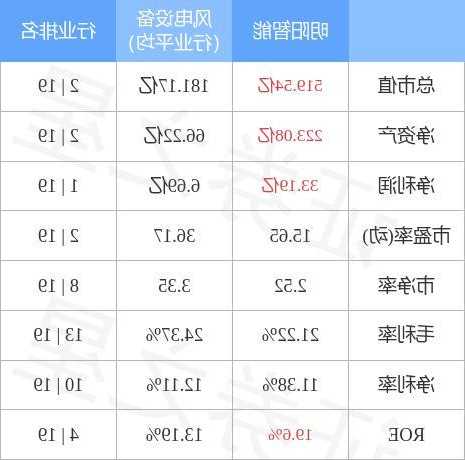

基本面来看,医疗板块三季报业绩或“触底”,新周期有望开启。以医疗ETF(512170)跟踪的中证医疗指数为例,从整体口径统计,指数50家成份股公司前三季归属母公司净利润459.35亿元,较去年同期的734.03亿元下降逾37%;前三季营收合计2027.03亿元,同比下降18.18%。

值得注意的是,权重较高的医疗股业绩普遍好于大数,彰显龙头优势。其中消费医疗龙头鱼跃医疗前三季净利同比增速高达92.93%;医美龙头爱美客营收、净利均实现40%以上增长;眼科龙头前三季营收超160亿元,净利同比增长近35%至31.81亿元。器械巨头迈瑞医疗前三季净利同比增长21.38%至98.34亿元,摘得“利润王”桂冠;CXO巨头药明康德前三季营收达295.41亿元为最高,净利80.76亿元,同比增长9.47%。

看好医疗后续反攻机会及长期投资价值,建议重点关注医疗ETF(512170)。数据显示,医疗ETF(512170)跟踪的中证医疗指数成份股全面覆盖了医疗器械和医疗服务领域的细分龙头,其中医疗器械权重约4成,直接受益于后疫情时代医疗新基建;医疗服务+医美权重约5成,覆盖10只CXO概念股,直接受益于人口老龄化、医疗消费升级和医美等时代大趋势。医疗ETF(512170)是投资者“一键布局国民健康刚需板块”

数据来源:沪深交易所。

风险提示:银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15;金融科技ETF被动跟踪中证金融科技主题指数,该指数基日为2014.6.30,发布日期为2017.6.22;医疗ETF被动跟踪中证医疗指数,该指数基日为2004.12.31,发布于2014.10.31。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,银行ETF、金融科技ETF、医疗ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国***对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

作者:xinfeng335本文地址:https://www.dxb110.net/post/3822.html发布于 2023-11-09

文章转载或复制请以超链接形式并注明出处