说好持有三年,基金经理钱思佳半路跑了。。。

来源 小波思基

最近大家对于泉果基金的讨论不少,其中一点是,泉果基金最近新入职了一名叫钱思佳的基金经理,上来就发行一款三年期产品。

而她此前在上家基金公司,也曾经发行了一只五年期产品,结果半路离职,被网友评价是“留下了一个烂摊子”。

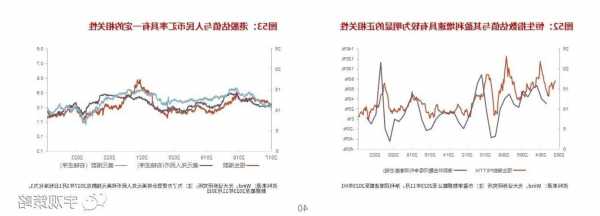

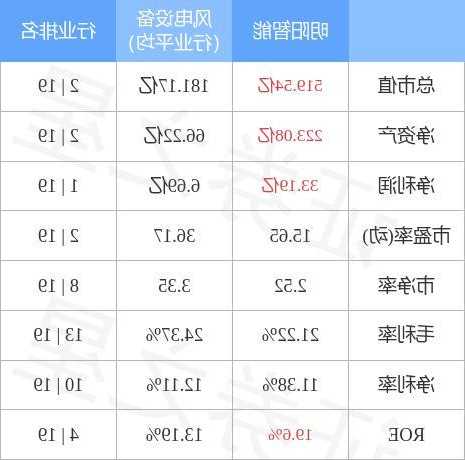

不过,bo姐查了一下钱思佳的任职业绩,其实算还可以的。

虽然买了不少抱团股,但两只产品在指数上升期均有明显超额收益。在指数调整期,其中一只产品稍逊于指数,另一只与指数表现基本一致。只是更换以后,这业绩。。。

现在有一种观点,认为基金经理在封闭期不应该离职,从道理上来说是这样,但毕竟谁也不能保证不换工作不是。

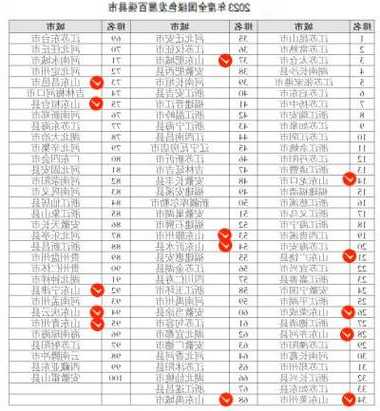

回顾这几年,封闭期离职的并不少,比如工银圆丰三年持有的基金经理袁芳。。。

今年还有兴全的陈红、大成的谢家乐等等。。。

说好三年持有,基金经理却半路跑了,估计很多小伙伴都会很气恼。

但从另一面来说,产品在封闭期内,一直不换基金经理就一定好吗?

有很多反面的例子,比如广发刘格菘管理的广发行业严选三年持有,买着新能源一直不动,现在还亏48%。(来源:同花顺iFinD,截止2023.11.16)

如果能早点换一换,或者有基金经理联合管理,说不定还能少亏一些。

说白了,重点不是基金经理会不会离职,而是基金公司有没有应对基金经理离职的能力?在出现变动以后,有没有相应的安慰人心的措施?

那些靠团队的基金公司

和大家的固有印象不同,基金经理离职,也并非一定影响很大。

事实上,基金经理对产品净值的掌控,对产品投资方向、选股、交易时间的拍板权,可能也并不是那么绝对。不少基金公司,也在利用各种制度化的建设,降低基金经理离任的影响。

比如华夏,公开资料显示,华夏基金在其部分产品中实施了分盘管理。

基金经理和基金经理助理等投资人员组成一个个投资小组,投资小组成员独立运作所负责的分盘,开展日常交易决策、指令下达、投资风险控制等工作。

像华夏红利基金这只产品的前基金经理夏云龙,他作为投资小组成员,独立负责华夏红利6组的决策,但并不会重点关注其他小组的决策,仅作为其他小组的主协调人。

这种情况下,基金经理以及其他每名投资小组成员对基金净值的贡献,都仅限于本人负责管理的部分资金。这不仅降低了个人风格和投研偏好对基金业绩的影响,增强了基金的市场适应能力,也极大地降低了团队中任何一人离职对产品的影响。

前面讲到的工银瑞信近期也用了相似的方法来降低基金经理离任的影响。

今年5月29日发行的工银领航三年持有,就一口气聘任了4名基金经理,分别负责不同的行业:杜洋擅长建筑建材、公用事业、制造;胡志利擅长大消费和科技;谭冬寒聚焦医药;盛震山主要覆盖周期板块。

显然,这与华夏基金的“分盘管理”模式有异曲同工之妙,在各取所长、增厚产品业绩的同时,亦能降低单一基金经理离职的影响。

一些其他大中型公募基金,则建立了平台化管理的模式。

以实施“投研一体化”制度的诺安基金为例。每隔一段时间,管理科技赛道基金的基金经理,会和负责科技方向的研究员一起坐下来讨论,对前期的策略运行和推荐个股的阶段性表现进行复盘。

随着沟通的不断深入,基金经理和研究员彼此都能很好地掌握对方的策略风格和投研偏好。一旦基金经理发生变动,也容易找到风格、能力都接近的接班人,从而实现平稳过渡。

过去,不乏基金经理离任后产品持仓就大换血的案例。但近年来,不少基金产品在基金经理离任前后,都实现了平稳交接。如诺安基金今年蔡嵩松离任后,接班的基金经理原先均属于“科技组”成员,具备较强的科技赛道投研能力,最大程度上减轻了离任的影响。

由此可见,当制度建设到位,基金经理的离任就不显得可怕了。即使是封闭期产品的基金经理离任,也可能对业绩没有多大影响。建议各大基金公司都可以拓宽一下思路,学习一下此类做法。

基金公司应该做哪些?

回到基金经理离职这件事上,bo姐觉得,关键还是在于,基金公司要加强沟通,站在基民的角度,公开关键信息,坦诚以待。

对于基金经理离职后是否应该赎回产品,其实各路大V的文章基本都写烂了,大多是建议基民要看新基金经理的投资风格是否不一样。

这点固然是很重要的,但是进一步讲,我们上面举的例子已经表明,在不同的基金公司,基金经理实际负责的工作各不相同,对基金净值的实际影响力可能有天壤之别。

同时,每位基金经理的投资风格也可能相去甚远。对此,普通基民很难得到有效信息,非常依赖基金公司做好信息披露。

在这方面,基金公司实际上是明显缺位的。

像前面我们聊到的华夏“分盘管理”模式,bo姐也是最近看了一些负面新闻才知道的。

这样的好制度其实没有必要藏着掖着,不妨在基金经理离任交接时拿出来晒一晒,给基民一个令人安心的答复。

而在诺安的“投研一体化”制度下,若离任和接任的基金经理属于同一组,我们则可大体推测出:基金的投资风格和选股大概率将保持不变。

反之,则基金的持仓就可能出现大换血了。

若能进行适当的信息披露,显然也有利于基民做出判断。

不少基金公司本就会发一些宣传接任基金经理的媒体通稿。对离任和接任基金经理的投资风格做一些信息披露,对基金公司来说只是举手之劳,却能增进基民的信任,何乐不为呢?

Bo姐建议,每当基金经理离任或接任时,基金公司应当以公告的形式,详细披露新老基金经理交接的可能影响。

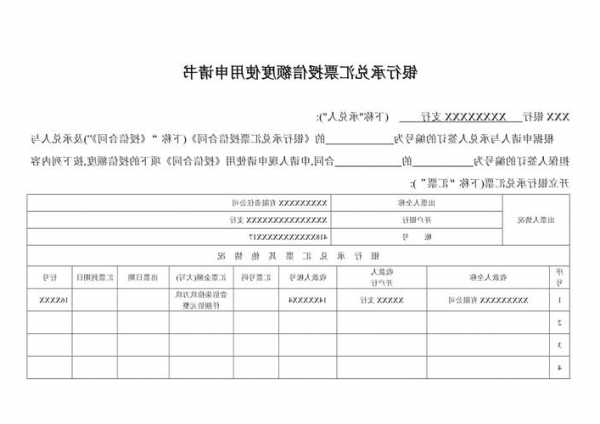

在公告中,基金公司可以明确该产品当前实施的投研决策制度,阐述基金经理个人在其中负责的具体工作,说明基金经理擅长的行业、风格,并且像季报一样,额外介绍一下接任基金经理未来的调仓,供基民判断。

而对于封闭期产品的基金经理离任,我们其实也不必畏之如虎。

很多私募产品合同,都规定当产品遇到重大变动时,可以临时开放赎回。公募基金不妨也引入上述制度,在合同中做好事先约定。

只要基金公司做好信息披露,确保两位基金经理投资风格一致并有较好的过往业绩,交接期能够平稳过渡,相信基民朋友也都能理性对待。

基金经理适当的优胜劣汰、人员流动是合理的。是否为封闭期产品,不应成为基金经理卸任的阻碍。Bo姐觉得,在这件事上,基金公司的责任可能更为重大。

对于基民来说,是否要买钱思佳的产品,关注的重点不是她之前是否有过封闭期内离职的经历,而是她的投资能力如何?泉果基金建立了哪些公司制度,来保持基金经理稳定性?又有哪些投研上的制度,来减少基金经理离职对产品的影响?

据bo姐了解,泉果基金现在是有员工持股平台的,但其他的信息,目前看到的相对较少。

后续也希望基金公司们,能有更多的信息交流公开,把投研制度等等讲讲清楚,让大家心里有个底。

风险提示:

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险。基金资产投资于港股或海外市场,除以上风险外,还会面临汇率风险,提请投资者注意。

板块/基金短期涨跌幅列示、个股短期业绩仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的预测或保证。

以上观点仅供参考,不构成投资建议或承诺。在投资相关基金产品前,请您务必关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力,投资与自身实际情况相匹配的基金产品。基金有风险,投资需谨慎。

作者:xinfeng335本文地址:http://www.dxb110.net/post/4506.html发布于 2023-11-17

文章转载或复制请以超链接形式并注明出处